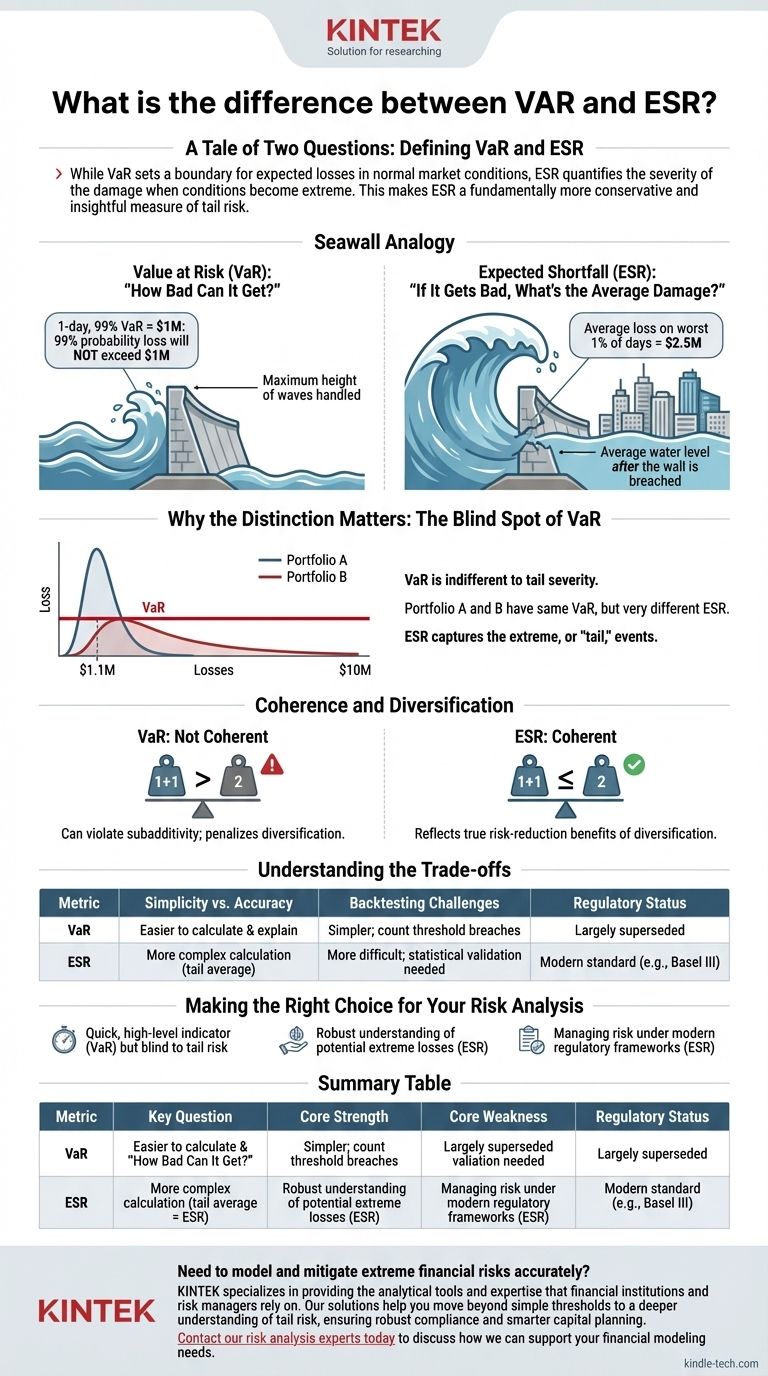

In sostanza, la differenza è semplice. Il Value at Risk (VaR) ti dice l'importo massimo che puoi aspettarti di perdere a un dato livello di confidenza, ma non ti dice nulla su cosa succede se superi tale soglia. L'Expected Shortfall (ESR), d'altra parte, risponde alla domanda critica successiva: quando si verifica una perdita che supera la soglia VaR, l'ESR ti dice l'entità media di tale perdita.

Mentre il VaR stabilisce un limite per le perdite previste in condizioni di mercato normali, l'ESR quantifica la gravità del danno quando le condizioni diventano estreme. Ciò rende l'ESR una misura del rischio di coda fondamentalmente più conservativa e perspicace.

Un racconto di due domande: Definire VaR ed ESR

Per gestire il rischio, abbiamo bisogno di metriche che rispondano a domande specifiche. VaR ed ESR sono due delle più comuni, ma affrontano aspetti molto diversi della potenziale perdita.

Value at Risk (VaR): "Quanto può diventare brutto?"

Il VaR è una misura statistica che indica una potenziale perdita, un arco temporale e un livello di confidenza.

Un VaR a 1 giorno e al 99% di 1 milione di dollari significa che c'è una probabilità del 99% di non perdere più di 1 milione di dollari nel giorno successivo.

Pensa al VaR come a un argine. È costruito per resistere al 99% di tutte le onde previste. Ti dice l'altezza massima delle onde che può gestire, ma non fornisce alcuna informazione sul possibile tsunami che un giorno potrebbe superare il suo limite.

Expected Shortfall (ESR): "Se le cose vanno male, qual è il danno medio?"

L'Expected Shortfall, noto anche come Conditional VaR (CVaR), riprende esattamente da dove si era interrotto il VaR. Calcola la media di tutte le perdite che rientrano nella "coda" della distribuzione, ovvero l'area oltre la soglia VaR.

Se il tuo VaR a 1 giorno e al 99% è di 1 milione di dollari, l'ESR ti direbbe la perdita media che dovresti aspettarti in quell'1% di giorni peggiori. Tale media potrebbe essere di 2,5 milioni di dollari, un dato molto più utile per la pianificazione delle riserve di capitale.

Usando la nostra analogia dell'argine, l'ESR ti dice il livello medio dell'acqua in città dopo che l'argine è stato superato.

Perché la distinzione è importante: il punto cieco del VaR

La differenza teorica tra queste metriche ha profonde conseguenze pratiche, in particolare nel modo in cui tengono conto degli eventi estremi, o "di coda".

Il problema della coda

La più grande debolezza del VaR è la sua indifferenza alla gravità delle perdite oltre la sua soglia. Due diversi portafogli di investimento potrebbero avere esattamente lo stesso VaR di 1 milione di dollari.

Tuttavia, le perdite peggiori di un portafoglio potrebbero concentrarsi intorno a 1,1 milioni di dollari, mentre quelle dell'altro potrebbero estendersi a 10 milioni di dollari o più. Il VaR è cieco a questa differenza cruciale; l'ESR no.

Coerenza e diversificazione

Nella gestione del rischio, una misura di rischio "coerente" è quella che si comporta in modo logico. Una delle proprietà più importanti è la subadditività, il che significa che il rischio di un portafoglio combinato non dovrebbe mai essere superiore alla somma dei rischi delle sue parti individuali.

Il VaR non è una misura di rischio coerente perché può violare questo principio. In alcuni casi, può penalizzare la diversificazione suggerendo che un portafoglio combinato sia più rischioso delle sue componenti, il che è controintuitivo.

L'ESR, al contrario, è una misura di rischio coerente. Riflette sempre i veri benefici di riduzione del rischio della diversificazione, rendendolo uno strumento più affidabile per la costruzione del portafoglio.

Comprendere i compromessi

Sebbene l'ESR sia generalmente considerato superiore, è importante capire perché il VaR è stato utilizzato per così tanto tempo e le considerazioni pratiche di ciascuno.

Semplicità contro accuratezza

Il VaR è più facile da calcolare e, per molti, più intuitivo da spiegare a un livello elevato. Fornisce un unico numero facile da riportare. Il calcolo dell'ESR è più complesso poiché comporta la media dell'intera coda della distribuzione delle perdite.

Sfide di backtesting

È molto più semplice eseguire il backtest del VaR. È possibile esaminare i dati storici e contare quante volte la perdita effettiva ha superato la previsione del VaR. Se il tuo VaR al 99% è stato violato più dell'1% delle volte, il modello è difettoso.

Eseguire il backtest dell'ESR è più difficile perché si confronta una media prevista (ESR) con una serie di perdite estreme uniche e individuali, il che richiede una validazione statistica più sofisticata.

Il cambiamento normativo

La crisi finanziaria del 2008 ha rivelato nettamente le carenze del VaR. Molte istituzioni hanno scoperto che le loro perdite nella coda superavano di gran lunga ciò che il VaR avrebbe mai potuto suggerire.

In risposta, gli organismi di regolamentazione globali come il Comitato di Basilea per la vigilanza bancaria hanno in gran parte sostituito il VaR con l'ESR come standard per la misurazione del rischio di mercato nei portafogli di negoziazione delle banche. Questo è un forte sostegno alla capacità dell'ESR di catturare il rischio in modo più efficace.

Fare la scelta giusta per la tua analisi del rischio

La scelta della metrica dipende dalla profondità di comprensione del rischio richiesta.

- Se il tuo obiettivo principale è un indicatore di rischio rapido e di alto livello: Il VaR può fornire una soglia semplice, ma devi essere acutamente consapevole dei suoi limiti significativi e della sua cecità al rischio di coda.

- Se il tuo obiettivo principale è una comprensione solida delle potenziali perdite estreme: L'ESR è la metrica superiore, poiché quantifica la gravità degli eventi di coda e premia correttamente la diversificazione.

- Se gestisci il rischio secondo i moderni quadri normativi: Devi dare priorità all'ESR, poiché è diventato il gold standard per catturare e capitalizzare accuratamente contro il rischio di mercato.

In definitiva, fare affidamento sull'ESR ti porta dal sapere semplicemente che una perdita catastrofica è possibile al comprendere veramente la sua potenziale magnitudine.

Tabella riassuntiva:

| Metrica | Domanda chiave a cui risponde | Punto di forza principale | Debolezza principale | Stato normativo |

|---|---|---|---|---|

| Value at Risk (VaR) | "Quanto può diventare brutto in condizioni normali?" | Semplice da calcolare e comunicare. | Cieco alla gravità delle perdite oltre la sua soglia; non è una misura coerente. | In gran parte superato. |

| Expected Shortfall (ESR) | "Se le cose vanno male, qual è il danno medio?" | Misura la perdita media nella coda; una misura di rischio coerente. | Più complesso da calcolare e sottoporre a backtest. | Standard moderno (es. Basilea III). |

Hai bisogno di modellare e mitigare accuratamente i rischi finanziari estremi? KINTEK è specializzata nel fornire gli strumenti analitici e le competenze su cui fanno affidamento le istituzioni finanziarie e i gestori del rischio. Le nostre soluzioni ti aiutano ad andare oltre le semplici soglie per una comprensione più profonda del rischio di coda, garantendo una conformità solida e una pianificazione del capitale più intelligente. Contatta oggi i nostri esperti di analisi del rischio per discutere come possiamo supportare le tue esigenze di modellazione finanziaria.

Guida Visiva

Prodotti correlati

- Fornace a Induzione Sottovuoto su Scala di Laboratorio

- Set di barche di evaporazione in ceramica Crogiolo di allumina per uso di laboratorio

- Fornace per Trattamento Termico Sottovuoto e Fornace per Fusione a Induzione a Levitazione

- Crogiolo di grafite pura ad alta purezza per evaporazione

- Crogiolo di grafite pura ad alta purezza per evaporazione a fascio elettronico

Domande frequenti

- Qual è la funzione principale di un forno a induzione sottovuoto? Fondere metalli ad alta purezza con precisione

- Cos'è la tecnica di fusione ad arco sotto vuoto? Scopri la precisione della fusione a induzione sotto vuoto

- Quali sono i vantaggi della fusione a induzione? Ottieni una fusione dei metalli più veloce, più pulita e più controllata

- Quale principio viene utilizzato per generare calore in un forno a induzione sottovuoto? Ottieni una fusione dei metalli pulita ed efficiente

- Cos'è il metodo a induzione sotto vuoto? La fusione di metalli ad alta purezza per leghe avanzate